李宁斥资22.08亿港元香港“买楼”,国际业务将提速

12月10日晚间,据香港交易所公告披露,李宁有限公司(以下简称“李宁”,股票代码02331.HK)将斥资22.08亿港元从恒基兆业地产有限公司(以下简称“恒地”)购买物业。

公告显示,2023年12月10日,买方High Match Limited(李宁间接全资附属公司)与卖方Gallex Resources Limited(恒地间接全资附属公司)订立买卖协议,买方有条件同意购买销售股份并承接转让销售贷款,代价为22.08亿港元(须作完成调整)。交易完成后,李宁将拥有目标公司全部已发行股本权益,而目标公司将成为公司间接全资附属公司,目标公司财务业绩将会于李宁的财务报表中综合入账。该收购事项预计将于2024年1月28日前或卖方及买方可能书面协定的其他日期落实完成。

此次李宁收购的目标物业为一整幢楼宇,总占地面积约9600平方�,总建筑面积约144000平方�,楼宇包含22层商业 / 办公空间及两层零售区域。据买方委托的独立物业估值师评估,该物业估值为24.60亿港元。值得一提的是,目标公司于2021年、2022年分别实现收入0.35亿港元和0.50亿港元,2022年,目标公司资产净值下降0.80亿港元至27.33亿港元。

据悉,此次收购的物业一部分将用作李宁在香港的总部。李宁方面表示,集团在香港的业务具有庞大发展潜力,扩展集团在香港的业务营运将有助于扩展国际业务,因而具有重要策略意义。香港是国际化城市,凭借其作为商业枢纽的悠久声誉,集团可以通过香港加强与不同国家的联系,并探索各种国际商机。此次收购事项展现了李宁对于香港业务前景充满信心,并标志着落实执行加强国际业务发展的计划。

从公告中不难看出,李宁正在加快扩展国际业务,也进一步明确了香港作为品牌“新大本营”的战略意义。以香港为新起点,立足其经济、文化、区位优势,进一步加快品牌走出国门、走向高端的进程,并积极构建符合国际化趋势的品牌认知、经营模式和价值体系,是未来李宁寻找新机遇、开拓新市场的关键一步。

而这种紧迫感、新策略与李宁近年来频频下滑的业绩不无关系。据李宁2023年第三季度业绩报告显示,截至2023年9月30日的第三季度,李宁销售点(不包括李宁YOUNG)于整个平台的零售流水按年录得中单位数增长,环比第二季度10%~20%的中段增长大幅下行。业绩报告发布翌日,李宁股价单日暴跌20.7%,为近几年来最大的单日跌幅。实际上,自2022年以来,李宁已逐渐陷入增收不增利的业绩困境,资本市场表现同样欠佳。

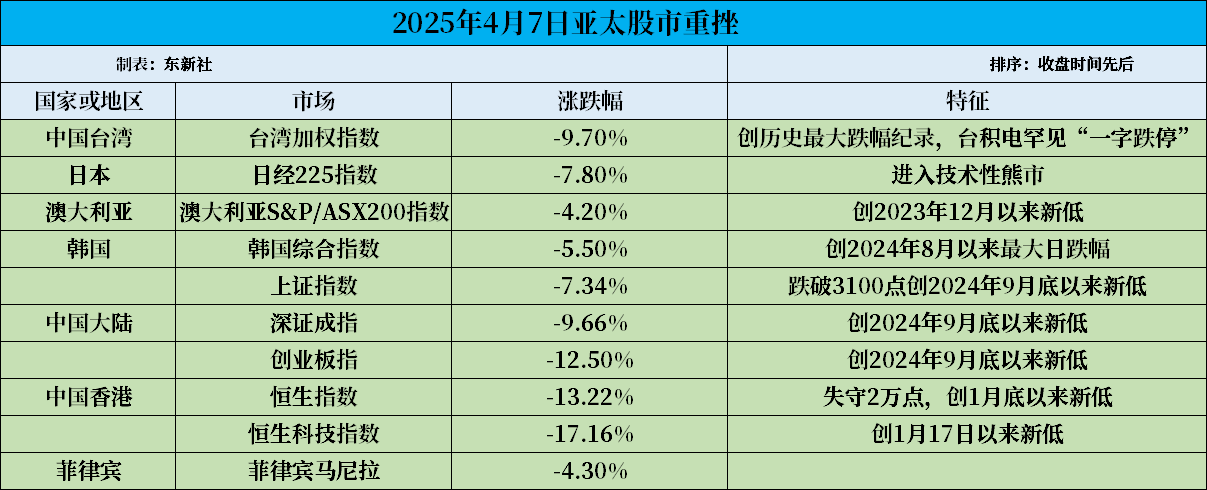

尽管透过收购物业公告,李宁展现出对公司未来发展尤其是开拓国际业务的信心,但资本市场似乎依旧信心不足。12月11日,公告发布第二天,也是新一周交易日伊始,李宁领跌恒指,截至上午收盘,李宁(02331.HK)跌幅为13.63%,最大跌幅为16.16%。