恒生电子董事长刘曙峰受邀参加中国财富管理50人论坛2023年会,前瞻金融科技3.0发展

12月23日,中国财富管理50人论坛2023年会在深圳举行。本届年会以“新发展格局下金融高质量发展之路”为主题,邀请行业专家学者就应对全球变局挑战、推进金融高水平开放、持续深化金融合作等话题展开对话和交流研讨,共商金融高质量发展之路。

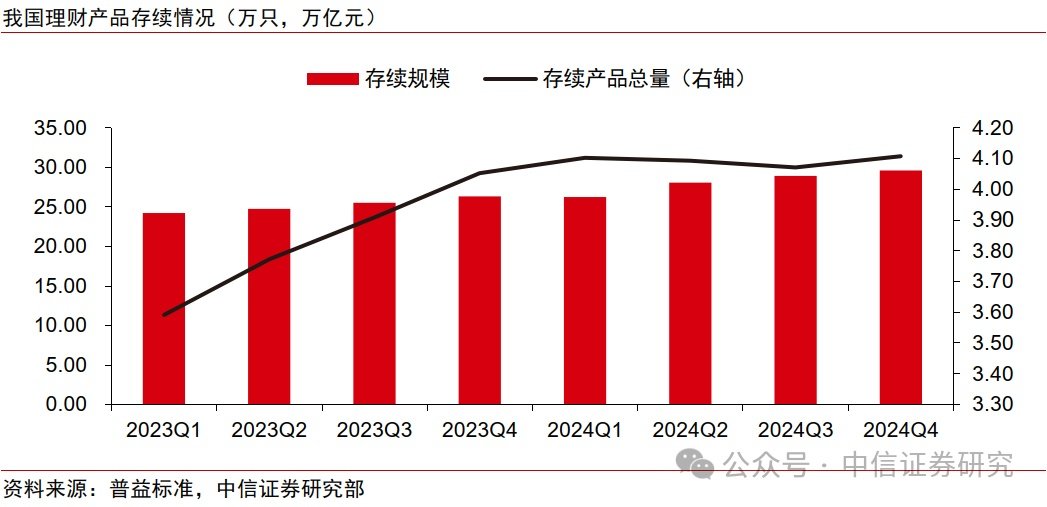

23日下午,恒生电子董事长刘曙峰受邀参与本届年会“数字金融:数字化转型提升金融服务质效”主题论坛,并发表主题为“金融科技3.0”演讲。刘曙峰表示,随着中国财富资管规模持续增长,基于金融业务模式转型,行业需要利用大模型、大数据、云计算等创新技术,加速金融科技3.0平台建设,更好支撑金融业务数智化转型升级。

数智时代财富资管行业新趋势

大模型的出现,刷新了人们对机器智能的认知,也推动了第三次信息化浪潮。从依托信息化技术实现合规展业的“金融科技1.0”,到通过互联网/移动互联网重构业务流程的“金融科技2.0”,目前金融科技已经进入了数智驱动的“3.0”时代。

刘曙峰表示,近年来财富资管行业取得了长足进步。根据相关研究,预计到2030年,国内个人金融资产规模将达475万亿,中国资产管理规模可达275万亿。从长期看,中国居民财富的累积和资产配置结构调整仍将推动市场规模进一步扩容,而财富管理和资产管理业务也将向着新的发展模式转型。

在财富端,产品销售模式将向买方投顾模式加速转型。财富管理机构需要围绕大众、高净值客户、机构客户、企业客群形成客户分层精细化经营格局,并围绕客户核心需求,提升产品资产配置能力,打造专业投顾和投研体系,从过去的“卖方销售”向“买方投顾”转变。

在资管端,产品结构、投资决策驱动因素将发生转变。费率改革下,被动投资产品和另类投资产品崛起,同时资产管理机构更加重视风险管理和分析前置到交易前,投资决策从收益驱动型向风险驱动型转变。

刘曙峰认为,公募基金费率改革重塑财富资管行业竞争格局。财富资管业务的集中度将进一步提升,进而出现头部规模扩大,中部专精化,尾部压力增大的行业分级格局。同时,财富管理机构和资产管理机构的营销、资配、交易与运营、投后服务等业务环节呈现双向延伸、相互赋能的融合趋向。

核心业务金融科技3.0平台建设

在刘曙峰看来,大模型、大数据、云计算等技术的创新与应用,将成为新形势下金融行业核心业务转变的核心变量。基于新兴的数智技术,行业需要建立金融科技3.0平台,全面支持财富管理、资产管理、机构服务、风险管理等业务步入“数智驱动”时代。

在财富管理领域,目前,财富管理主流的互联网2.0模式,看重客户流量获取和客户服务流程重构。而在财富3.0中,基于数智化的资产配置能力将是业务核心引擎,贯穿客户旅程的财富管理数智化平台将成为体系建设重点。此外,随着大模型等新技术的升级跃迁,线上&线下相结合的陪伴式顾问服务,短视频、直播、数字人、游戏等新型的内容陪伴方式将不断涌现。

在资产管理领域,资管系统建设主要经历了以满足电子化交易和合规需求的1.0阶段,和通过直通式处理和场外电子化实现全面信息化的2.0阶段。但随着投资模式由收益驱动向风险驱动转型和管理理念的转变,资管3.0平台需要建设基于IBOR的资产管理一体化平台,通过开放式平台化建设和灵活金融工具底层设计,从技术上支持千人千面的管理诉求,支持策略维度的横向管理模式,帮助资管机构优化投资和抗风险能力。

在机构服务领域,最初的机构服务主要提供交易终端接入、经纪通道等,随着市场机构化趋势提速,金融机构需要更专业的综合服务能力满足机构客户个性化、综合性的需求,构建覆盖多业务场景的“综合服务平台”,这是目前主流的2.0模式。而未来随着AI和算法的不断进步,综合服务平台也将逐步升级为3.0数智服务生态体系,在交易端、算法端、投研端、以及交易产业链生态构建等方面进一步升级,从技术和业务层面更好赋能机构投资者。

在风险管理领域,过去的风险管理主要是被动应对,进行常规风险评估和关键风险沟通。但随着监管力度的加大,风险合规专业化、精细化管理已成为行业重点,这需要机构建设数字化、可计算的2.0平台,将传统被动风险管理转向主动风险管理。而未来基于数据底座和AI技术的深度应用,风险管理将进一步向智能化、可理解的3.0阶段演进,通过建设前置、智能的全面风险管理决策平台,为业务经营提供“决策智能”。

基于AI驱动的未来展望

刘曙峰表示,上层业务系统的数智化升级离不开技术层面的进步。我们已经观察到了大模型把AI能力提升到了一个新的高度,重新定义了行业的人机交互、专业应用、管理体系和基础设施。在技术平台架构上,金融机构也需要围绕大模型开展数智体系重构,向着大模型原生数字化架构持续进化。

另一方面,大模型在投顾、投研、营销、客服、运营、交易、风控、开发运维等业务场景上的应用前景有目共睹,未来,这些场景下原有的金融业务系统都可以基于大模型进行模式转变。在大模型技术的赋能下,我们既可以通过嵌入模式,将大模型能力通过组件形式集成到原有程序应用中,也可以通过重构模式,基于大模型能力重塑业务流程和服务模式,重构业务应用。

展望金融科技未来,刘曙峰表示,判断一个创新技术是否实现有效落地,最终体现在三个方面:实质性改善用户体验,带来颠覆性的体验升级;要数倍乃至数量级地提升效率;追求有质量的增长而非追求流量。未来,如何将大模型技术落地到实质性的场景应用,真正实现降本增效、价值实现,成为财富资管行业高质量发展的一个驱动力,需要整个行业共同思考与探索。

本文来源:财经报道网