债券市场怎么投?2024年仍是固收大年,产业债券比重或将上升

“2023年,中国债券市场在更好地服务国家重大发展战略和实体经济高质量发展下迈出关键步伐。2024年,在服务实体经济、支持为民营企业融资的政策引导下,产业债券比重会有所上升。”第一创业证券总裁、第一创业债券研究院理事长王芳在2024债券市场年度论坛致辞中提到。

1月5日,第一创业证券与国家金融与发展实验室联合举办2024债券市场年度论坛,来自各类金融机构、研究机构、监管部门的专家们就2024年债券市场宏观研判及投资建议等角度发表各自见解。

中国社会科学院学部委员、国家金融与发展实验室理事长、第一创业债券研究院副理事长李扬指出,近期召开的中央金融工作会议规划了未来五年的金融工作,首次提出“加快建设金融强国”目标,为实现这些战略目标,目前金融运行的底层逻辑、重点方向和重要领域都将发生变化。

债券市场增量提效

论坛上,王芳认为,2024年,对中国经济及投资机构、中介机构都是极具挑战的一年,但债券市场仍保持增量,据Wind统计,2023年全年,全国债券总发行量为71万亿元,同比增长15.4%;全国债券市场总存量已经达到155.7万亿元,比去年末增加13.8万亿元。

王芳表示,不仅债券市场总量有所提升,2023年中国债券市场更好地服务国家重大发展战略和实体经济高质量发展。她分析称,“一是债券注册制改革全面落地,公司债企业债的审核机制统一化实施;二是新一轮‘一揽子化债’方案的制定实施,有力提升了城投债的整体安全边际,遏制了城投债的违约风险;三是市场规模继续扩大,产品结构持续优化,服务实体经济的效能不断提升。”

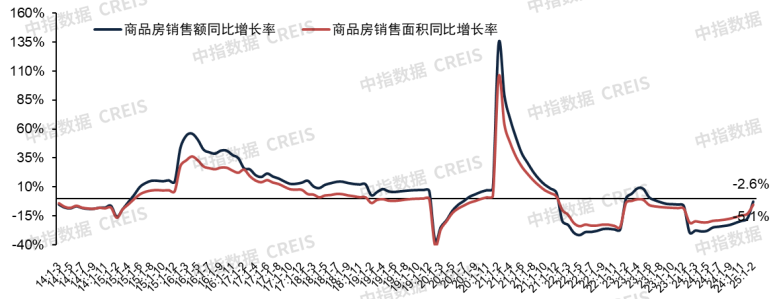

中国国际经济交流中心副理事长、国务院发展研究中心原副主任王一鸣表示,“中国经济企稳回升但仍面临困难挑战,有效需求不足是经济运行中面临的突出问题,传统动能减弱后,新动能短期内难以对冲和填补,由此形成较大的需求缺口,而房地产市场深度调整是形成需求缺口的主要变量。”

但王一鸣认为,展望2024年,随着周期性力量筑底回升和科技创新、产业升级、城市发展、绿色转型等结构性新动能逐步聚集,我国经济有望进一步企稳回升,但要实现5%的增长,宏观政策仍需加大力度,并将政策发力和改革加力结合起来。

中国银行间市场交易商协会副秘书长包香明在会上表示,交易商协会一方面积极支持民营企业的发展,不断优化民企发债的机制,建立绿色通道,持续做好发债服务;另一方面,加强与有关部门、地方政府的协作,规范相关企业发债的自律管理,持续做好风险监测与化解,推动地方债务风险的防范与化解。

国家金融与发展实验室副主任、中国社会科学院金融研究所副所长张明则提出了对2024年汇率的预测,“2024年美元指数和十年期美债收益率有望在波动中温和下行,人民币兑美元汇率大概率企稳回升,年底可能会达到6.8~7.0。”

2024年债券市场怎么投?

对于2024年债券市场怎么投,与会专家们也给出各自的投资策略。

嘉实基金副总经理、机构业务首席投资官程剑认为,2024年债券市场可以关注三个点,一是网红城投反转的可能;二是中资美元债;三是评级负面的银行的改善。

程剑还提及了对预期收益的看法,“2024年要降低预期,以后每年能拿到3%的稳定收益就很好了。短期投资的话,收益在2%左右的货基我认为就是较好的投资品种”。他表示,现在降息预期比较强烈,未来市场必然也要面对存款利率、理财利率大幅下行,但同时要意识到,对于类货币的短债产品,降低期望值至少保留了再投资、再进攻的优势。

程剑认为,中国的财富管理发展刚刚开始,这里面蕴含着巨大的机会,整体来看,2024年还是固收的大年。

工银理财副总裁刘劲松也表示,“预计2024年,债券市场利率中枢下行的大趋势还将继续。”他认为,2024年债券市场的主要策略有三,一是在城投化债、企业去杠杆的背景下,城投债等高收益低波动资产供给进一步缩量,考虑择优重点配置;二是加大交易长端利率债,在利率运行至区间上沿时逢高拉长久期;三是杠杆操作的不确定虽有所上升,但仍具备一定有效性。

创金合信基金首席经济学家魏凤春则认为,2024年债市投资要关注趋势、节奏、结构和策略四方面的扰动,但整体对债券投资来说,配置依然很重要,短周期的影响会越来越大,择时比之前更加重要。他同时指出,从大趋势来讲,根据基本的产业演化规律,债券肯定是大行情,应该不是一年而是更长时间。

总体来说,近期中央经济工作会议提出了“稳中求进、以进促稳、先立后破”的经济发展总基调,中央金融工作会议明确了要“优化融资结构,更好发挥资本市场枢纽功能”、“促进债券市场高质量发展”的工作方向。

王芳认为,2024年的中国债券市场在高质量发展的工作方向指引下,将继续坚持市场化的改革方向,让市场通过有效的定价机制,更好地平衡资金的供需调节;持续完善债券市场制度建设,提升市场融资主体的自我约束及外部监督机制;在服务实体经济、支持为民营企业融资的政策引导下产业债券的比重会有所上升;加强投资者权益保护,引导市场主体建立合理的风险收益预期和投资回报机制,以共同促进债券市场的良性有序发展。