新“国九条”后北交所首审“过关” 90家在审企业候场

6月17日,新“国九条”后北交所IPO首审结果出炉。

当天,成都成电光信科技股份有限公司(以下简称“成电光信”)的北交所首发申请顺利通过北交所上市委审核。

北交所上市委认为,成电光信符合发行条件、上市条件和信息披露要求。

这场审核,距离北交所上一次召开上市委会议已经过去了131天。此前,北交所年内共召开9场上市委会议,均集中在今年前两月,最近一场为2月6日,发行人为铜冠矿建。本次北交所IPO发审会的召开,也意味着三大交易所均恢复了IPO审核的正常流程。

“随着北交所IPO审核重启,北交所受理也有望恢复常态化,未来将给北交所注入更多新鲜的血液,壮大市场规模、恢复市场预期。”泽浩资本合伙人曹刚对本报记者表示。

据招股书,本次上会的成电光信,成立于2011年,2014年12月在全国股转系统挂牌,2023年5月进入创新层。主营业务为网络总线产品和特种显示产品的研发、生产及销售。

2017年,成电光信布局特种显示领域,将LED显示技术应用于军用模拟仿真训练领域。于2021年开发出通过军品鉴定并批量供货的可运用于军用飞行模拟训练设备的LED球幕视景系统,填补了国内飞行仿真系统领域视景LED球幕显示技术的空白。

此次IPO,成电光信拟公开发行不超过920万股,募集1.5亿元,其中6224.75万元用于补充流动资金,其余资金用于“FC网络总线及LED球幕产业化项目”和“总部大楼及研发中心项目”。

成电光信公司规模较小,但业绩较为稳定。2021年至2023年,成电光信的营业收入分别为1.21亿元、1.70亿元、2.16亿元,净利润分别为1861.69万元、3128.07万元和4207.23万元。

2024年第一季度,受下游需求影响,LED球幕视景系统交付上升,成电光信实现营业收入7768.60万元,较上年同期增长591.31%,归母净利润为1891.28万元,较上年同期上升1461.87%。

由于军工行业的特点,成电光信客户集中度较高,2021年至2023年,前五大客户营业收入占比为98.07%、97.08%和95.77%,其中第一大客户中航工业下属单位营业收入占比为79.83%、78.25%和85.42%,中航工业A1单位营业收入占比为65.42%、57.86%和53.92%。

同时,公司客户账期也较长,应收账款金额逐年提升、存货余额也较大,这加大了成电光信的现金流以及负债压力。2021年至2023年,公司经营活动净现金流分别为731.89万元、-1384.44万元、-2786.30万元;资产负债率分别为51.89%、47.94%、48.94%。

展望2024年全年,成电光信预计,公司将实现营业收入、扣非净利润2.71亿元、5070.73万元,同比分别增长25.52%、20.52%。

不过,成电光信也表示,部分产品销售根据合同约定为暂定价,最终价需军方审价确定。

公司设立以来,以暂定价格确认收入的金额累计为3.48亿元,其中,2021年至2023年以暂定价确认收入金额分别为3578.27万元、9153.47万元、1.62亿元,占收入比例分别为29.49%、54.10%、75.03%。

在发审会现场,上市委主要关注了公司业绩增长及可持续性,收入确认合规性、治理规范性及财务内控有效性三方面的问题。

在审议意见中,上市委要求其补充说明标准化产品与非标准化产品的划分标准,发行人部分产品合同存在验收安装调试条款以签收确认收入的合规性;截至申报期末付丽持有发行人股份情况,核查付丽代持股份至解除代持期间持有发行人股份的变化情况;补充披露2023年4月以后特种显示产品合同签订情况,截至目前在手订单情况及应收账款回款情况等。

值得一提的是,首审刚刚落地,6月20日,北交所审核重启后的第二场也将到来。

6月13日,北交所公告称,北交所上市委定于2024年6月20日上午9时召开2024年第11次审议会议。本次审议的发行人是太湖远大。太湖远大也同步更新了招股书(上会稿)。

4天时间,北交所召开两场上市委会议的频次,与审核暂停前大致相当,这也意味着,北交所上市委会议基本恢复常态化。

公开资料显示,太湖远大是一家集环保型线缆用高分子材料研发、制造、销售、服务为一体的国家高新技术企业、国家级专精特新“小巨人”企业。

从产品上看,2023年,公司硅烷交联聚乙烯电缆料收入占比为42.78%,化学交联聚乙烯电缆料收入占比33.94%,低烟无卤电缆料的收入占比12.65%。

本次IPO,太湖远大拟募集资金30015.10万元,用于特种线缆用环保型高分子材料产业化扩建项目、补充流动资金。

相比于成电光信而言,太湖远大业绩规模较大,但2024年业绩增速有所放缓。

2021年~2023年,太湖远大营业收入分别为10.71亿元、13.92亿元、15.24亿元,归母净利润分别为4589.56万元、6109.14万元、7745.70万元。

公司提示,受市场竞争加剧的影响,2024年一季度公司营收为3.38亿元,同比增长7.05%,净利润1465.65万元,同比增长3.80%,增速有所放缓;当期毛利率10.17%,较2023年全年也有所下降。

在此前的审核过程中,交易所曾重点问询太湖远大的产品竞争优势及市场发展空间,要求分析说明发行人是否属于高污染、高能耗产业,是否属于产能过剩行业等。

而在回复函中,太湖远大中介机构对上述质疑予以否认,并指出,根据国家统计局颁布的《战略性新兴产业分类(2018)》之“6.5.2电力电子基础元器件制造”,“交联聚乙烯(XLPE)绝缘电力电缆及电缆附件”被纳入战略性新兴产业重点产品目录。而公司主要产品中,交联聚乙烯电缆料属于“交联聚乙烯(XLPE)绝缘电力电缆及电缆附件”的主要原材料,类推适用“交联聚乙烯(XLPE)绝缘电力电缆及电缆附件”的延伸范畴,属于其上游行业。

2021年至2023年及2024年一季度,公司交联聚乙烯电缆料收入分别为6.53亿元、8.08亿元、10.21亿元和5.55亿元,占主营业务收入的比例分别为79.97%、75.58%、73.56%和76.17%。

太湖远大的IPO闯关结果,还有待观望。

值得关注的是,在恢复审核之前,监管层对IPO制度进行了一系列完善,给闯关企业带来新的挑战。

4月12日,新“国九条”发布,提出完善发行上市制度、科创板属性评价标准,提高针对在审企业及相关中介机构现场检查覆盖率等充分体现强监管、防风险,促高质量发展的主线。

4月30日,证监会修改了相关规则,发布了全国股转系统挂牌公司申请在北京证券交易所发行上市辅导监管指引,进一步优化北交所辅导监管工作。同日,北交所也发布公开发行股票并上市审核规则等5件业务规则,完善北交所定位相关规定,优化审核程序要求,进一步压实发行人、中介机构等各方责任,从源头上提高上市公司质量。

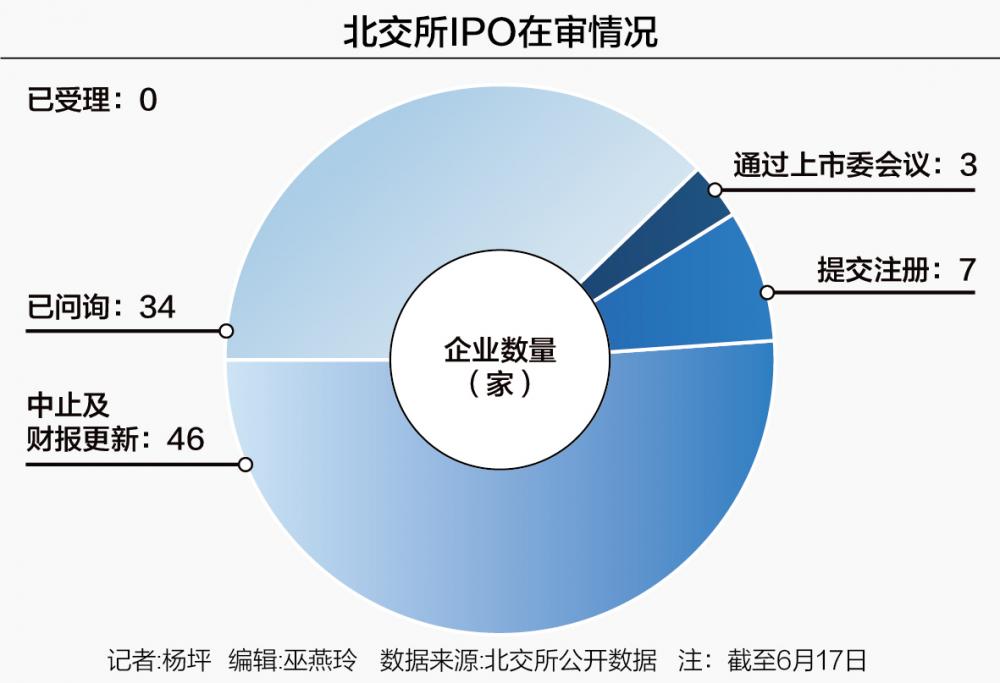

截至6月17日晚,北交所在审企业合计90家,其中,34家已问询,3家通过上市委会议审核,7家提交注册,46家中止及财报更新。