债市早报:资金面有所分化;债市情绪继续承压,银行间主要利率债收益率普遍上行

【内容摘要】9月25日,央行在公开市场继续大额净投放,但资金面有所分化;稳增长政策预期叠加季末资金面不确定性,压制债市情绪,银行间主要利率债收益率普遍上行;平安不动产澄清称不存在债务违约问题,预计相关涉案事项不会发生实际重大损失;云投集团将所持云投资本全部股权质押给中国人寿资管,资产价值超210亿元;转债市场指数小幅收跌,近七成转债个券下跌;海外方面,各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【中办、国办印发《深化集体林权制度改革方案》】近日,中共中央办公厅、国务院办公厅印发《深化集体林权制度改革方案》,并发出通知,要求各地区各部门结合实际认真贯彻落实。《方案》明确,到2025年,基本形成权属清晰、责权利统一、保护严格、流转有序、监管有效的集体林权制度。在此基础上,通过继续深化改革,进一步发展林业适度规模经营,推动森林经营更加科学高效、支持保护制度更加完善、林权价值增值途径更加多样,不断促进森林资源持续增长、森林生态质量持续提高、林区发展条件持续改善、农民收入持续增加。

【存量房贷利率调整落地】9月25日,各家银行已开始主动集体调整存量首套房贷利率。据机构测算,此次存量房贷利率平均降幅约80个基点,对100万元、25年期、原利率为5.1%的存量房贷,每年可节约利息支出超过5000元。

【上期所修订《上海期货交易所国债作为保证金业务指引》】9月25日,上期所修订《上海期货交易所国债作为保证金业务指引》。其中提出,期货公司会员开展国债作为保证金业务的,应事先向中央结算公司申请开通业务资格。期货公司会员申请开通相关业务资格按照中央结算公司债券作为期货保证金业务操作指引有关规定办理。

(二)国际要闻

【穆迪警告美国政府关门风险】9月25日,穆迪在一份报告中表示,虽然美国政府偿债支付不会受到影响,而且短暂的政府停摆也不太可能扰乱经济,但这将凸显,相对于近年来覆盖的其他AAA级主权国家,美国在制度和治理能力上的脆弱。在今年早些时候的美国联邦债务上限“边缘政策拖延战”之后,政府关门将展示在美国财政实力下降的时期,由于持续的财政赤字和恶化的债务可负担能力,不断加剧的政治两极化继续对美国财政政策的制定产生重大限制。穆迪的最新报告没有改变对美国的信用评级,前景展望也不变。穆迪虽然在报告中没有威胁给美国降级,但是用了罕见的直白的语言表达了他们对美国国会短期支出法案谈判进展的担忧,该法案旨在阻止美国政府关门。市场高度关注穆迪在对美国信用评级方面的举动。分析称,穆迪的最新报告表明,美国的债务可持续性及围绕它的政治,将继续是今年余下时间的一个主题。全球三大评级机构中,当前仅有穆迪还对美国保持AAA评级。今年8月1日,惠誉将美国长期外币债务评级从AAA下调至AA+,展望从负面转为稳定。此次是惠誉自1994年首次发布美国信用评级以来第一次对该国的评级下调。当前,美国国会正努力通过一项短期支出法案,以防止在新的美国财政年度于10月开始时发生政府关门。然而由于共和党右翼极力要求削减对乌克兰的大规模额外援助,且态度非常强硬,两党几乎没有妥协的空间,达成预算协议的可能性越来越小。许多分析人士都认为,10月1日美国政府关门的概率基本是100%。

(三)大宗商品

【国际原油期货价格小幅收, NYMEX天然气价格转跌】9月25日,WTI 11月原油期货收跌0.35美元,跌幅0.39%,报89.68美元/桶;布伦特11月原油期货收涨0.02美元,涨幅0.02%,报93.29美元/桶;NYMEX天然气期货价格收跌0.72%至2.630美元/百万英热单位。

二、资金面

(一)公开市场操作

9月25日,央行公告称,为维护季末流动性平稳,当日以利率招标方式开展了3190亿元14天期逆回购操作,中标利率为1.95%。Wind数据显示,当日有1840亿元逆回购到期,因此单日净投放资金1350亿元。

(二)资金利率

9月25日,央行在公开市场继续进一步大额净投放,但资金面有所分化,月内到期资金保持宽松,而跨季资金因需求增多偏紧。当日DR001上行0.40bps至1.698%,DR007下行4.88bps至2.147%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

9月25日,稳增长政策预期,叠加季末资金面的不确定性压制债市情绪,现券期货均走弱,银行间主要利率债收益率普遍上行。截至北京时间20:00,10年期国债活跃券230018收益率上行2.25bp至2.6975%;10年期国开债活跃券230210收益率下行0.05至2.7745%。

数据来源:Wind,东方金诚

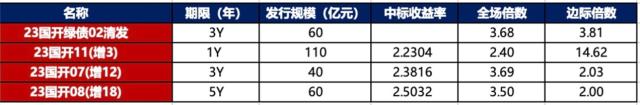

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

9月25日,7只地产债成交价格偏离幅度超10%。其中,“H8龙控05”跌超24%,“21阳城01”跌超30%,“H金优01”跌超32%;“21远洋01”涨超13%,“20金地MTN001B”涨超26%,“H1龙控01”涨超48%,“H0金科03”涨超155%。

9月25日,城投债成交价格整体稳定,仅1只债券成交价格偏低幅度超10%,为“16荆经开专项债”跌超25%。

2. 信用债事件

平安不动产:公司公告,不存在债务违约问题,预计相关涉案事项不会发生实际重大损失。

云投集团:公司公告,将所持云投资本全部股权质押给中国人寿资管,资产价值超210亿元。公司于9月25日办理质押登记手续。

万科:公司公告,全资子公司重庆万科拟将西航溥博全部股权转让给重庆空港新城,并从买方支付首笔股权转让款至标的公司股权完成工商过户期间,提供4.4亿元担保。

卓越集团:公司公告,卓越商管完成发行10亿元中债增担保中票,利率4.6%。卓越集团全部兑付本年度所有到期美元债,至此,未来两年在公开市场上已无到期债务。

中国奥园:公司公告,已申请于9月25日起复牌,预期不久后开展境外债重组安排。

融信集团:公司公告,“H21融信3”、“H融信2”、“H21融信1”、“H20融信1”、“H融信1”、“H20融信3”增信措施发生变更。其中,“H21融信3”、 “H21融信1”变更前原无担保。

中泛控股:公司公告,在9月22日百慕达法院进行的聆讯上,公司被颁令清盘,委任联合临时清盘人,9月25日起停牌。

旭辉控股:公司公告,经考虑全年业绩及中期业绩的拟备情况,董事会会议改期至9月26日举行。

合景控股:公司公告,“21合景01”自9月26日开市起停牌,拟近期召开持有人会议。

六盘水水城城投:中证鹏元关注到,据中国执行信息公开网查询信息显示,六盘水水城城投新增3则被执行案件,执行金额合计为3.72亿元。

金鸿控股:公司公告,调整后的“16中油金鸿MTN001”债务清偿方案已生效,公司需与接受本方案的债权人分别签署清偿/和解协议。

贵州水利投资:主承中德证券公告,拟于10月9日召开“G20水利1”持有人会议审议提前兑付议案。

弘阳地产:穆迪下调弘阳地产企业家族评级至“Ca”,展望“负面”。

中国华融:穆迪将中国华融“Baa3”长期发行人评级列入下调观察名单

广汇汽车:惠誉下调广汇汽车长期发行人评级至“CCC-”。

攀钢集团:公司公告,取消发行“23攀钢集MTN002(科创票据)”,拟发行规模不超17亿元。

(三)可转债

1. 权益及转债指数

【A股三大股指集体收跌】 9月25日,权益市场震荡下行,当日上证指数、深证成指、创业板指分别收跌0.54%、0.57%、0.40%。当日,两市成交额7129亿元,北向资金净流出80.39亿元。当日,申万一级行业指数多数下跌,仅医药生物、汽车、美容护理、煤炭逆势上涨,其中医药生物收涨1.40%,领涨市场;下跌行业中,非银金融、房地产跌逾2%,建筑装饰、社会服务、国防军工、计算机、建筑材料、综合跌逾1%。

【转债市场指数小幅收跌】 9月25日,转债市场主要指数开盘小幅拉升后受权益市场影响弱势下探,当日中证转债、上证转债、深证转债分别收跌0.09%、0.06%、0.15%。当日,转债市场成交额363.06亿元,较前一交易日减少71.37亿元。转债市场近七成个券下跌,550只个券中,173只上涨,365只下跌,12只持平。当日,宏昌转债收涨13.32%,领涨市场,全筑转债涨超7%,远东转债、尚荣转债、神通转债涨超4%,万顺转债涨超3%;下跌个券中,围城转债跌逾6%,新港转债跌逾5%,鸿达转债、天铁转债跌逾4%,中钢转债、亚康转债、花王转债跌逾3%。

2. 转债跟踪

9月25日,利元转债公告不下修转股价格,且在未来1个月内(即2023年9月26日至2023年10月25日),如再次触发下修条款,亦不提出下修方案;科达转债公告不下修转股价格,且在未来1个月内(即2023年9月26日至2023年10月25日),如再次触发下修条款,亦不提出下修方案;山石转债、博瑞转债预计触发转股价格向下修正条件。

9月25日,天地转债公告预计满足赎回条件。

(四)海外债市

1. 美债市场

9月25日,各期限美债收益率走势分化。其中,2年期美债收益率下行1bp至5.09%,10年期美债收益率大幅上行11bp至4.55%。

数据来源:iFinD,东方金诚

9月25日,2/10年期美债收益率利差倒挂幅度收窄12bp至54bp;5/30年期美债收益率利差扩大9bp至5bp。

9月25日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.37%不变。

2. 欧债市场

9月25日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行6bp至2.80%,法国、意大利、西班牙、英国10年期国债收益率分别上行7bp、8bp、7bp和1bp,英国10年期国债收益率下行6bp。

数据来源:英为财经,东方金诚

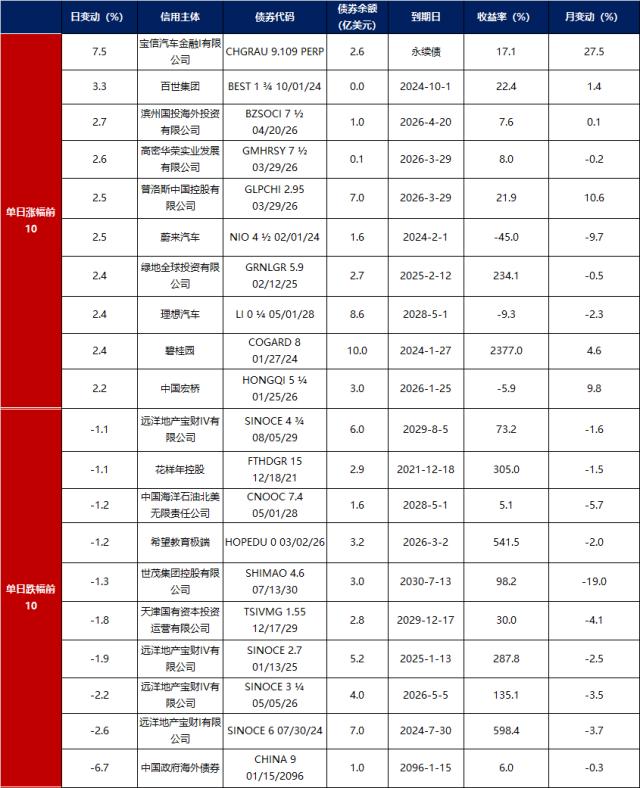

中资美元债每日价格变动(截至9月25日收盘)

数据来源:Bloomberg,东方金诚整理